ボーナスで赤字補填する家計から脱出!ボーナスを貯金できる家計設計のやり方

安心家計のボーナス貯金額の目安

家計簿歴もうすぐ38年なります。

また、1級ファイナンシャル・プランナー歴は11年になりました。

家計簿インストラクター、かつ、家計簿FP(ファイナンシャル・プランナー)おおきです。

ボーナスが赤字補填でなくなってしまう、またはボーナスが支給前から支払いで抑えられてしまう。

こんな家計のお悩みは多いですよね。

月の家計と特別費を整理するとボーナスを貯金しやすくなります。

ボーナスと特別費、貯金の関係を徹底解説します。

今回は、冬のボーナスが貯金できないという方に貯金するためのシンプルなルールをご紹介します。

ボーナスから貯金できるか否かは、家計の安全度を決める大変重要な指針にもなります。

必ず最後まで読んでいってください。

今年こそ冬のボーナスで貯金する

もうすぐ冬のボーナスシーズンですね。

貯金しようと思いつつ、いつもボーナスから貯金ができない。

今年こそ!!!!!という方、最後までぜひ見ていってください。

ボーナスから貯金ができるかどうかは、家計の状況が悪化したときにどのくらい家計を支えられるか大変重要なポイントになります。

今回は、

▶ボーナスを利用して安心できる家計の作り方の考え方

▶そのために行いたいボーナスで貯金しておきたい額

をご紹介していきます。

ボーナスが貯金できない家計のパターン

ボーナスが貯金できないという家計の中にもいろいろなケースがありますよね。

今回は大きく3つのパターンに分けてみました。

▶ボーナスが抑えられている家計

▶ボーナスは月の家計の赤字補填となっている家計

▶一時的に貯金できても結局無くなってしまう家計

ボーナスが抑えられている家計

ボーナスが支給される前から、そのお金がすでにどこに行くのか決まってしまっている家計ですね。

住宅ローンの支払いや、年払いの生命保険料、固定資産税などまとまった金額の支払い、子供の塾代などでがっつりとほぼほぼ全額消えてしまう家計も見受けられます。

ボーナスは月の家計の赤字補填となっている家計

毎月の赤字をボーナスの一部で補填できる家計もあれば、全額充当している家計もありますね。

ボーナスが支給されるまで貯金で赤字を補填しておいて、ボーナスが支給されたら貯金に戻します。

一時的に貯金できても結局無くなってしまう家計

一時的に貯金ができても、時の経過とともに、その貯金分を使用してしまって残らない家計です。

ボーナス全額貯金しました。

と言われるんですけど、そこから月の赤字分やレジャーなどチョコチョコ使っているうちに気が付けばボーナスがなくなってしまってるんですよね。

月の家計の黒字化

これらの家計は、月の家計設計を今一度見直す必要がありますね。

月の家計を黒字化しておくことをおススメします。

手順はすでに何本もこのサイトの記事、及びYouTube動画で配信しておりますので、これらをご活用してください。

月の家計の黒字化

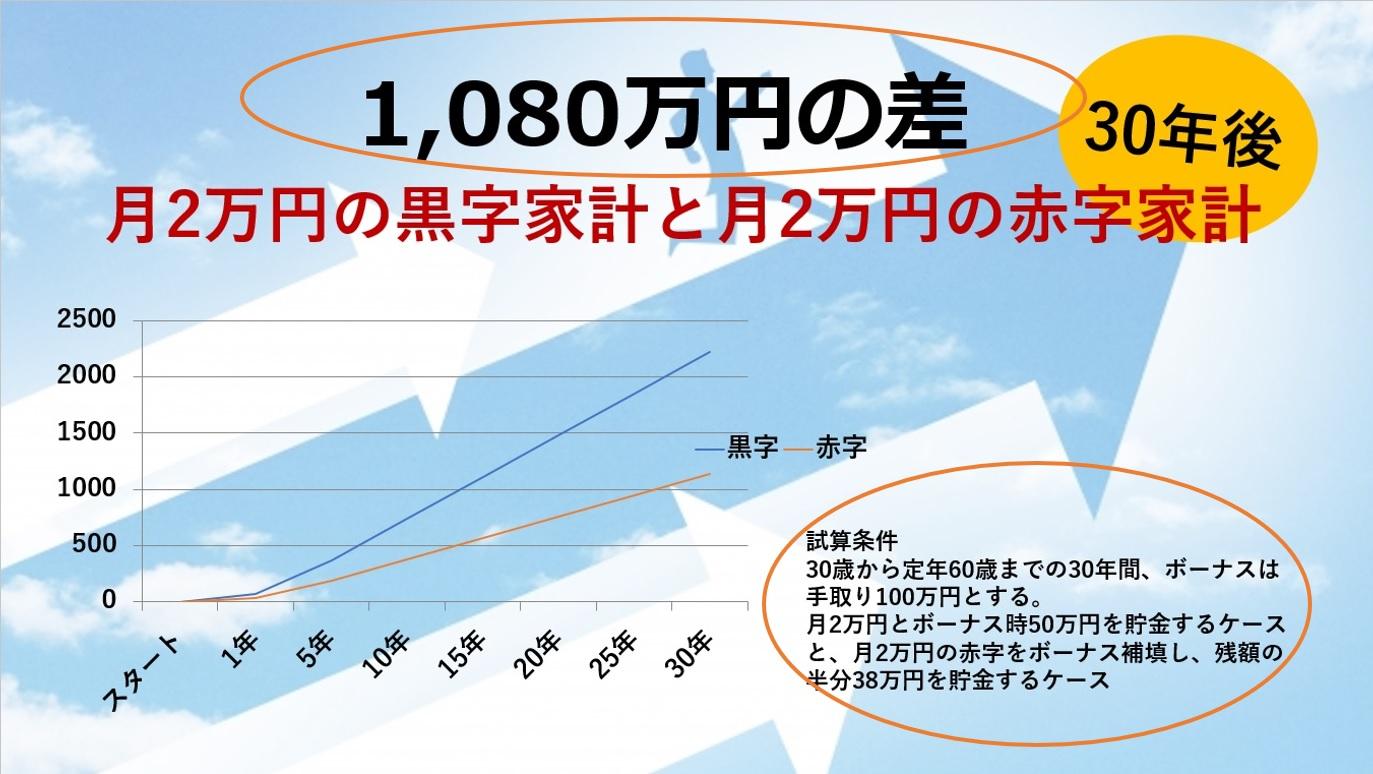

なぜ大事かというと、画面にお示ししているのは私(FPおおき)のHPから引っ張ってきた図です。

月2万円の黒字と月2万円の赤字家計では、30年後にはなんと1,080万円ものまとまった額の貯金額に差が生じます。

赤字家計でも投資したほうがいいですか?と聞かれる方いらっしゃいますけど、まずは家計を黒字化するだけでこれだけ大きな家計変化が生じることは見逃せません。

ムリによくわからない投資をするよりも、よくわかっているわが家の家計を黒字化する。

これならハードル少し下がりますよね。

この試算条件は画面右下です。

物価変動や給料額の変動など考慮せずに単純化してあります。

30歳から60歳までの30年間。ボーナスを年間手取りで100万円。月2万円の黒字家計は月の貯金額プラスボーナスの手取り額の半分を貯金。

月2万円の赤字家計はボーナスで赤字を補填して、その残額の半分を貯金するケースでの比較です。

すると、30年後には1,080万円の差になります。

ボーナスで貯金したい金額

ここで見てほしいのは貯金額ではなくて、どちらもボーナスの半分を貯金に回している部分です。

え?半分も貯金?と思われるかもしれませんが、ここからが大事なとこるですから聞いておいてください。

安心家計の家計管理のポイントになります。

ボーナスの半分を貯金するということは、その分バッファーができるということです。

毎月の家計においてもバッファーを作っておくことは大事でしたよね。

このチャンネルはじめての方は過去動画を見てほしいんですけど、家計に不測の事態が起きてもそれを吸収できるように余裕部分、クッション部分を作っておくことがキーポイントになります。

ボーナスも同じです。

もしボーナスが減額されても、半分を貯金にしている家計では、その半分は生活に直接ダメージを与えませんよね。

先の例だと100万円のうちの50万円が貯金ですから、ボーナスが50万円かっとされたとしても、現状の生活自体にいきなりのダメージはありません。

すると、先のことを考えて計画を作り直したりできる余裕がまだあるわけです。

これが全額支払いで抑えられていたりすれば、今支払わなければならないお金が50万円たりないわけですから、金策に頭を悩ませることになります。

そこで、家計状況にもよりますが、ボーナスで貯金しておくおすすめの額は、ボーナス手取り額の半分程度です。

残りの半分の使い道ですが、さらに安心できる家計を作るためのコツを今からご紹介していきます。

特別費でコントロール

今まで動画内でご紹介してきた方法は、ボーナスで賄うお金は特別費でしたよね。

なぜ特別費をボーナスで賄って、年払い支出をボーナスに負担させない方がいいのかを今回は触れていきますね。

その前に、このチャンネルはじめての方に、大事な部分を簡単にご紹介します。詳しくはすでに配信しているこのサイト内の記事、もすくは動画をご視聴ください。

年払い支出は本来月の家計に組み込むべき生活費です。

ようは、急に発生するような類の支出ではなく、特別とは言えないコストです。

年払いの生命保険料とかですね。ここは間違えている情報ばかり流れていますから、この動画でしっかりと抑えてください。この違いをマスターすると家計が格段に楽になります。

一方、特別費は年払い支出以外のコストです。レジャー費や衣服費などですね。

これらをボーナスに負担させたのは、もしボーナスが大幅にカット、もしくはなかった場合に今回は我慢できるよねという類のお金です。

ボーナスが支払われなかったのに、貯金を取り崩して旅行へ行こうと考える方は少数派ですよね。今回は我慢しようとなるかと思います。

ようは、コントロールしやすいんです。

年払い支出をボーナスにあててしまうと、ボーナス額によってのコントロールはできませんよね。

半分貯金するのはもちろん貯金を殖やすという意味もありますが、収入に不測の事態が起きた時の余裕度、バッファーになるからおすすめをします。

残りの半分は個人的には楽しく使ったらいいよねと思います。

とはいえ、そもそもわが家は貯金できる家計ではない、また、どうやって貯金を捻出できるのかわからないという方は、講座で学ぶのもオススメです。

下記の講座では、家計簿初心者さんが貯金家計を行う家計管理を一通り学べます。

効率よく学んで、わが家の家計管理に取り入れたいと思われる方は、ぜひご活用ください。

FPおおき

1級ファイナンシャルプランニング技能士

家計簿歴36年の家計簿FP(ファイナンシャルプランナー)